ファクタリングは、資金繰り対策や貸し倒れリスクの回避など、その有用性は個人事業主や法人の間でも広く知られています。

当記事では、数あるファクタリング会社を徹底的に比較し、手数料が安いファクタリング会社のみランキング形式で9社ご紹介します。比較検証は以下の4項目について行いました。

①審査から入金までのスピード(最短10分〜即日)

②ファクタリングにかかる手数料率(最低1%〜20%)

③調達可能額(下限1万円〜上限数億円)

④ユーザーの口コミ良好度

実際に4社ファクタリングを利用した筆者がおすすめする、手数料が安く実績が豊富なファクタリング会社は以下の3社です。

| サービス名 | 【第1位】.webp) QuQuMo | 【第2位】 PMG | 【第3位】 日本中小企業金融サポート機構 |

| 総合評価 | |||

| 手数料率 | 1%~14.8% | 2%〜11.5% | 1.5%〜18% |

| 入金スピード | 最短2時間 | 最短2時間 | 最短3時間 |

| 必要書類 | ・請求書 ・通帳のコピー | ・請求書 ・通帳のコピー ・決算書 | ・請求書 ・通帳のコピー |

| 手続き | オンライン完結 | オンライン完結 | オンライン完結 |

| 利用可能額 | 1万円〜上限なし | 50万円〜2億円 | 下限・上限なし |

| 公式サイト | 公式HP | 公式HP | 公式HP |

手数料が安いファクタリング会社おすすめ9選

手数料が安いファクタリング会社をランキング形式で9社ご紹介します。

第1位:QuQuMoの手数料率は1%~14.8%

.webp)

- 手数料が業界トップクラスの低さ

- 手続きはオンライン完結で入金までのスピードが早い

- 2社間契約なので取引先にバレない

- 申し込みから最短2時間で資金調達できる

- 個人事業主・フリーランスも利用可能

- 少額の売掛債権にも対応している

- オンラインでの申込みが苦手な方は逆に面倒

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 手数料 | 1%~14.8% |

| 利用可能額 | 1万円〜上限なし |

| 手続き | オンライン完結 |

| 入金スピード | 最速2時間 |

『QuQuMo』は、オンライン完結型のファクタリングサービスなので、振り込みまでのスピードが早く、手数料も安いのが特徴です。

手続きがスムーズにいけば、申込10分・見積もり30分・送金手続き60分の計2時間程度で資金調達が完了します。

QuQuMoの手数料率は、1%〜14.8%と業界内でもトップクラスに低い手数料率なので、優先的に見積もりを取っておきたいファクタリング会社です。お見積もり時の信用情報や、買取金額を元に手数料率が決定されます。

第2位:PMGの手数料率は2%〜11.5%

- 毎月の取扱買取件数1,500件以上の実績

- 他社からの乗り換え率98%

- 96%の高いリピート率

- オンラインで完結/対面での面談不要

- 買取率は98%と業界最高水準

- 利用可能額は50万円〜

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 手数料 | 2%〜11.5% |

| 振込期間 | 最短2時間 |

| 手続き | オンライン完結 |

『PMG』は、法人向けのファクタリングサービスであり、2社間・3社間ファクタリングに対応しています。

毎月の取扱買取件数1,500件以上の実績があり、買取率は98%と業界最高水準です。リピート率96%・他社からの乗り換え率98%であることからユーザー満足度の高さがうかがえます。

審査から最短2時間のスピード入金と、業界最安水準の手数料率(2%〜11.5%)が強みです。

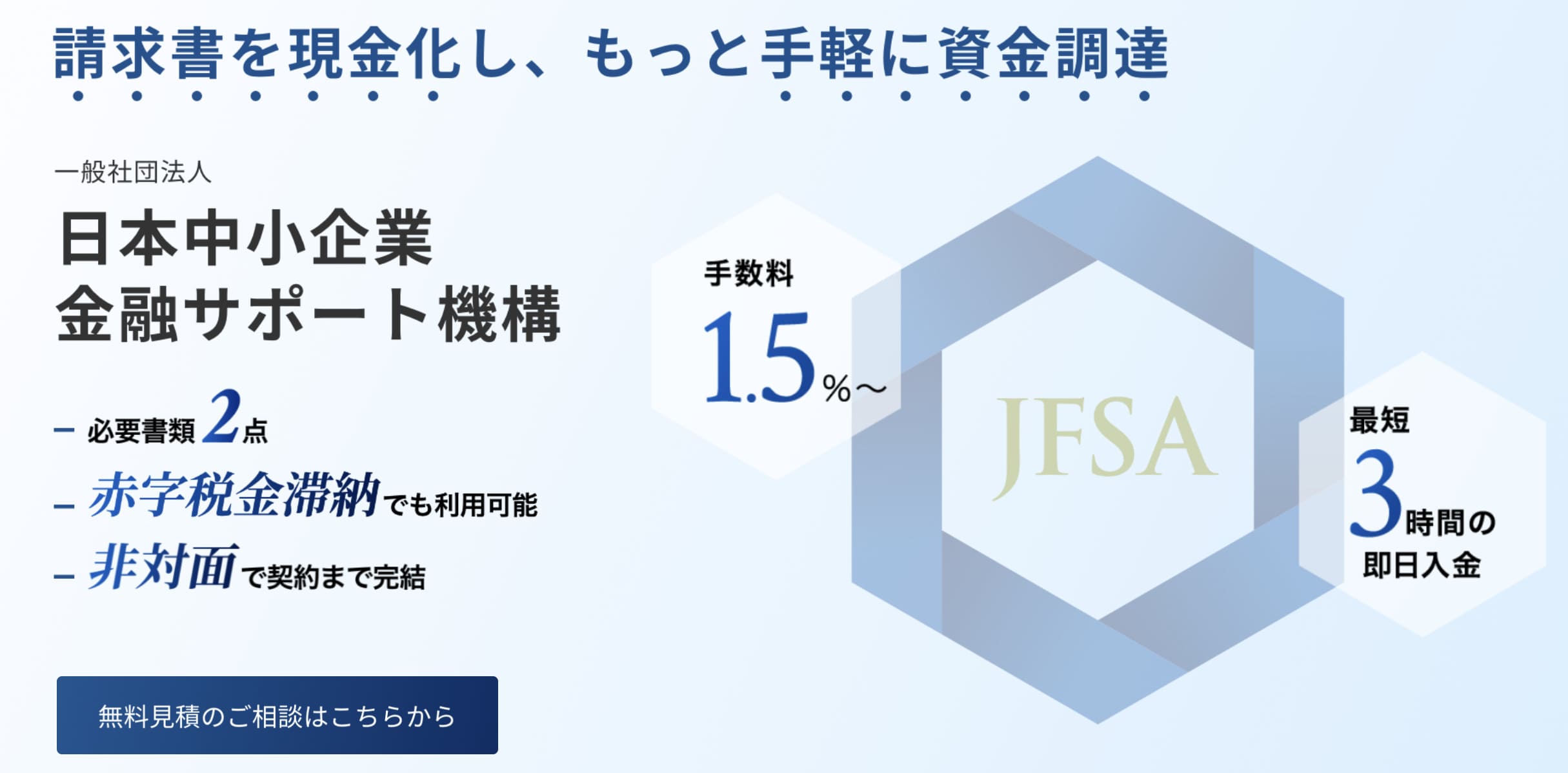

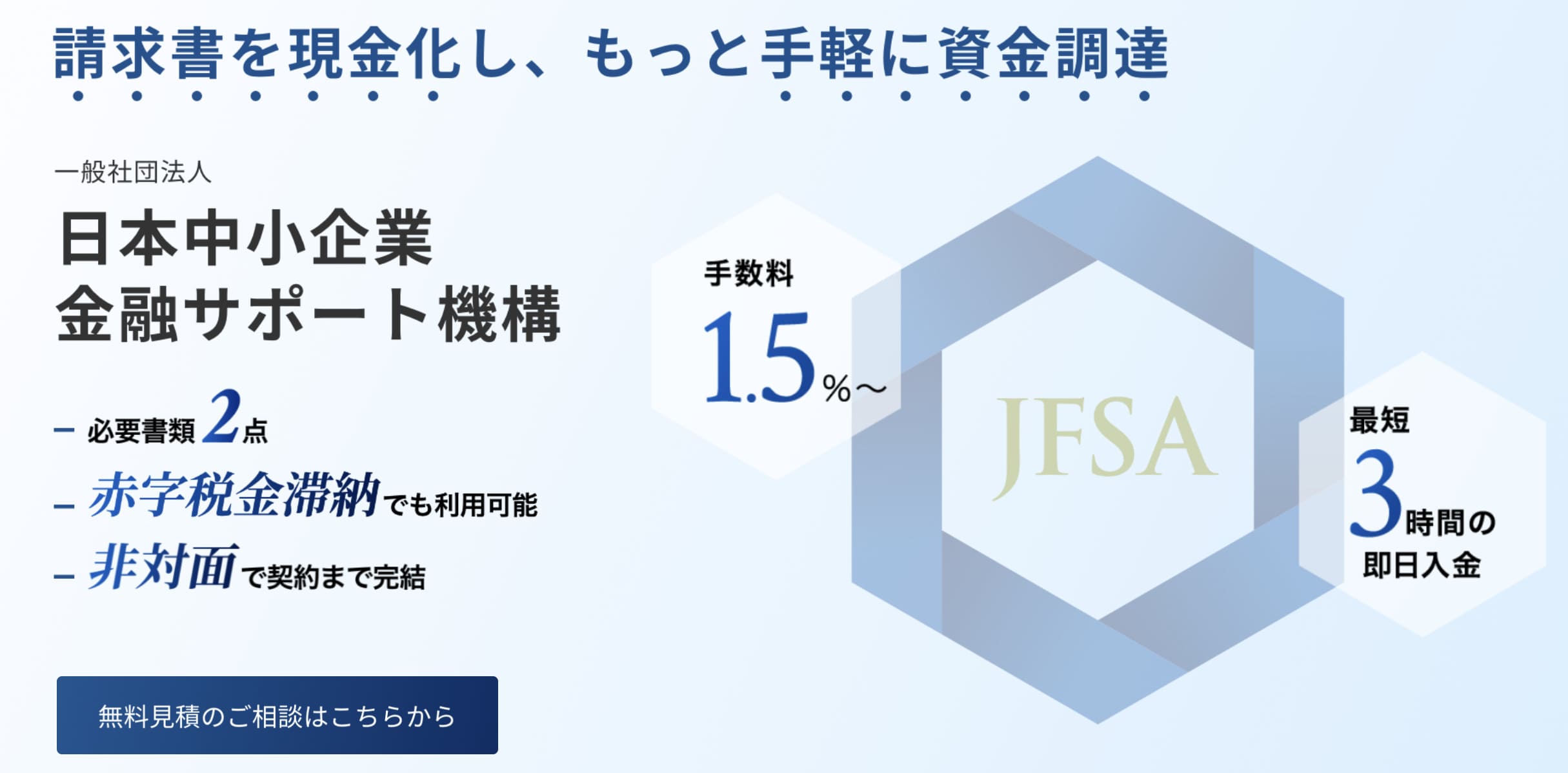

第3位:日本中小企業金融サポート機構の手数料率は1.5%〜18%

- 手数料が業界最安水準

- 郵送やオンラインで手続きが完結する

- 経営コンサルティング・補助金申請の支援をしてもらえる

- 少額の売掛債権にも対応している

- 売掛先が法人であることが条件

| 運営会社 | 日本中小企業金融サポート機構 |

|---|---|

| 手数料 | 2社間:8%~18% 3社間:2%~9% |

| 利用可能額 | 制限無し |

| 手続き | オンライン完結 |

| 入金スピード | 最短3時間 |

『日本中小企業金融サポート機構』は、ファクタリング業界では珍しい非営利団体となっています。審査に必要な書類は通帳のコピー(表紙付き、直近3か月分)と売掛金に関する資料(請求書、契約書など)のみであり、決算書を用意する必要はありません。

1つでも多くの中小企業を救済し、役に立ちたいという思いから、最低限の手数料にてファクタリングを請け負っています。もちろん個人事業主の利用にも対応しています。

また、日本中小企業金融サポート機構では、通常のファクタリング業務と並行して、経営及び各種コンサルティング業務を行っています。

第4位:ビートレーディングの手数料率は2%〜12%

- 手数料が業界トップクラスの低さ

- 手続きはオンライン完結で入金までのスピードが早い

- 2社間契約も可能なので取引先にバレない

- 少額の売掛債権にも対応している

- 必ず即日入金されるわけではない

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 拠点 | 東京・仙台・名古屋・大阪・福岡 |

| 手数料 | ・3社間:2%〜9% ・2社間:4%〜12% |

| 利用可能額 | 下限・上限なし |

| 累計取引数 | 累計取引者数5.8万社の実績 |

| 入金スピード | 最短2時間 |

『ビートレーディング』は、ファクタリング業界の中でも古くからある会社で、取引実績も業界トップクラスです。

創業直後の中小企業、個人事業主など、幅広い業種の方でも資金調達可能です。これまで16,000社もの資金調達を支援してきたビートレーディングはファクタリング業界の先駆者と呼べる存在です。

審査に必要な書類は通帳のコピー(表紙付き、直近2か月分)と売掛金に関する資料(請求書、契約書など)のみであり、決算書や確定申告書を用意する必要はありません。

第5位:PayTodayの手数料率は1%〜9.5%

- 手数料が業界トップクラスの低さ

- 手続きはオンライン完結で入金までのスピードが早い

- AIを活用したスピーディーな与信判断

- 2社間契約なので取引先にバレない

- 少額の売掛債権にも対応している

- 審査はやや厳しい

- 即日入金されないケースもある

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 手数料 | 1〜9.5% |

| 振込期間 | 最短30分 |

| 手続き | オンライン完結 |

『PayToday』では、AIを活用した与信判断を行なっているので、審査から入金までのスピードがかなり早いです。場合によっては即日での振り込みも可能です。

一般的なファクタリング業者に見積もりを依頼すると、10%〜20%の手数料を提示されるケースが多いですが、PayTodayでは上限手数料が9.5%に設定されています。

また、通常であれば30〜45日先までの債権しか買取ってもらえないケースが多いですが、PayTodayでは最大90日後の債権まで買い取ってくれます。

第6位:アクセルファクターの手数料率は2%〜20%

- 審査通過率が93%と高い

- 支払いまでの時間が長い売掛債権にも対応

- 最短即日で振込

- 赤字でも利用可能

- 少額の売掛債権にも対応している

- 大型債権(1億円以上)は利用できない

- 請求先が個人の売掛債権は利用できない

- 手数料率の上限が高い

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 手数料 | 2〜20% |

| 入金スピード | 5割以上が即日入金 |

| 契約方法 | 対面 / 郵送 / オンライン |

| 調達可能額 | 30万〜1億円 |

『アクセルファクター』は、大手グループ会社が運営するファクタリングサービスなので、調達可能額の上限が1億円と高額な債権にも対応しています。

幅広い業種に対応しており、建設業・運送業・IT業・アパレル業など、様々な企業から高い支持を獲得しています。最長で6ヶ月までの売掛金を買い取り対象にしているので、建設業界など支払いまで期間が長く未回収リスクが高い売掛金にも対応しています。

また、手数料率は2%~とファクタリング会社の中でも最安レベルの水準を維持しており、審査通過率も93%と高い水準を誇っています。

第7位:ジャパンマネジメントの手数料率は3%〜20%

- 少額の売掛債権にも対応している

- 幅広い売掛債権に対応している

- 手続きはオンライン完結で入金までのスピードが早い

- 取引先にファクタリングの利用がバレることはない

- 手数料率の上限が高い

- 即日入金できないケースもある

| 運営会社 | 株式会社ラインオフィスサービス |

|---|---|

| 対応エリア | 全国 |

| 入金スピード | 最短即日 |

| 手数料 | 3%〜20% |

| 上限金額 | 最大5,000万円 |

| 取引方法 | 2社間・3社間ファクタリング |

『ジャパンマネジメント』は、事業規模の大小を問わず、個人事業主から中小企業までを対象としたファクタリングサービスを行なっています。

売掛債権の金額は50万円~5,000万円までと幅広く、2社間ファクタリングと3社間ファクタリングにも対応しています。手数料の相場としては、2社間ファクタリングで10%~20%、3社間ファクタリングで3%~10%となっています。

手数料については、売掛金の種類や売掛先の規模・財務状況などに応じて算出され、売掛債権額の80~90%が買取り対象となります。

第8位:ペイトナーファクタリングの手数料率は一律10%

- 手数料が10%で固定されており資金計画を立てやすい

- 手続きはオンライン完結で入金までのスピードが早い

- 登録方法や申請手続きが簡単

- 2社間契約なので取引先にバレない

- 少額の売掛債権にも対応している

- 初回利用時は上限(25万円)がある

- 3社間ファクタリングは利用できない

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 利用者数 | 30万件以上 |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜150万円 |

| 手続き | オンライン完結 |

| 入金スピード | 最短10分 |

『ペイトナーファクタリング』は、取引先に送った入金前の請求書情報を登録すると、その報酬金額をペイトナー社が立て替えて即日で振り込んでくれます。

面談や書面でのやり取りは一切不要で、手続きはすべてオンラインで完結します。面倒な書類準備なども必要なく、会員登録をしたその日から利用できます。申請から入金までは最短10分で完了します。

また、ペイトナー社と申込者との2社間取引が採用されており、取引先にファクタリングを利用して資金調達しているという事実がバレることもないので安心して利用できます。

第9位:ラボルの手数料率は一律10%

- 少額の売掛債権にも対応している

- 手数料が一律で資金計画を立てやすい

- 手続きはオンライン完結で入金までのスピードが早い

- 個人事業主・フリーランスでも利用可能

- 取引先にファクタリングの利用がバレることはない

- 審査が厳しいという声もある

| 運営会社 | 株式会社セレス |

|---|---|

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短30分 |

| 手続き | オンライン完結 |

『ラボル』は、個人事業主を対象とした新しい形の請求書買い取りサービスです。請求書のアップロードから最短30分で口座に入金されるというスピード感が強みです。

買い取り手数料は一律10%とシンプルで分かりやすい設計になっています。初期費用や月額費用は一切かかりません。

会員登録から審査手続きまで、すべてWeb上で完結するので書類審査や電話の必要がなく、スムーズに買取依頼を行うことができます。

運営元は東証プライム上場企業である株式会社セレスなので、資金面やサービス継続性の面でも安心して利用できます。

ファクタリングを活用するメリット

業績に関わらず売掛債権を現金化できる

ファクタリングの大きなメリットの一つは、自社の業績が芳しくない状況でも資金調達が可能な点です。一般的な銀行融資であれば、赤字などの業績不振があると融資を受けられない場合が多いです。

一方でファクタリングは、売掛先企業の業績が良好であれば、自社の状況に関わらず売掛債権を現金化できます。税金などの未払いがある場合でも、ファクタリングであれば対応してもらえる可能性が高いです。

最短即日での資金調達が可能

ファクタリング会社によっては最短即日での現金化が可能なため、運転資金や設備投資などの急な支払いにも対応でき、資金繰りの面でも安心できます。

銀行融資や公的融資の場合、審査や手続きに時間がかかるため、数日から数週間ほど時間がかかるのに対し、ファクタリングであれば最短で数時間程度で現金を受け取れます。

売掛債権の未回収リスクを最小限に抑えられる

売掛金は支払いを受けるまで現金化できないため、黒字倒産のリスクもあります。ファクタリングを利用すれば、売掛金の支払い期日を待たずに現金化でき、経営資金に余裕が生まれます。

償還請求権の無いファクタリングを利用すれば、取引先が倒産した場合でも回収リスクを回避できます。

ファクタリングを活用するデメリット

20%〜30%程度の手数料がかかることも

ファクタリングは利便性の高い資金調達手法である一方で、手数料が高くつく可能性があります。銀行融資では1%代の利息で済むのに対し、ファクタリングでは最大で20%〜30%程度の手数料がかかることもあります。

特に取引先との信頼関係を重視した2社間ファクタリングを利用する場合、その分手数料を多く払う必要があります。

売掛金の額までしか資金調達できない

ファクタリングのデメリットとして、売掛金の金額までしか資金を調達できないことが挙げられます。

設備投資など多くの資金が必要な場合、銀行からの融資の方が適しています。ファクタリングは資金繰りを改善し、キャッシュフローを整える目的で利用するのが最適です。

3社間ファクタリングだと取引先にバレる

3社間ファクタリングを利用する場合、取引先企業がファクタリング会社に直接支払う必要があるため、ファクタリングを利用していることがバレてしまう恐れがあります。

取引先に自社が資金調達に困っているという印象を与える可能性もあるため注意が必要です。ただし、普段から相談しやすい関係性の売掛先であれば、ファクタリングの利用に納得してもらえるでしょう。

ファクタリングに関してよくある質問

ファクタリングと銀行融資の違いは?

銀行融資は審査が厳しく、申し込みから融資まで1ヶ月前後かかることが多いのに対し、ファクタリングは最短即日で審査結果が出て、その日のうちに現金化することが可能です。

ただし、ファクタリングの手数料は銀行融資に比べ割高に設定されているため、両方のバランスを考えて申し込むことが大切です。また、銀行融資は自社の経営状況で判断されるのに対し、ファクタリングは売掛先企業の与信を重視するという違いがあります。

フリーランスでも即日ファクタリングできる?

フリーランスでも即日ファクタリング可能です。入金予定の請求書があれば買い取ってくれる業者は豊富にあります。

また、『ペイトナーファクタリング』や『ラボル』では、1万円〜利用可能なので、取引額が少ないフリーランスでも利用可能です。

ファクタリングを利用できない業種は?

ファクタリングの利用に業種の制限がありません。ファクタリング会社によっては医療系や介護系などに限定しているところもあり、事前に自社が該当するか確認が必要です。

また、飲食業や小売業は現金取引が多いため、売掛債権が無い傾向にあり、ファクタリングを利用しにくい傾向にあります。

起業直後でもファクタリングを利用できる?

起業直後はまだ取引額が少なくないため、ファクタリングの利用は難しい可能性があります。しかし、売掛金がある程度発生していれば、ファクタリングを利用できます。

創業1年未満などの創業間もない会社でも、売掛金が手元にあれば現金化できます。ただし、ファクタリング会社によっては設立からの期間指定がある場合もあるので、事前に確認しておきましょう。

少額でも利用できるファクタリングは存在する?

最近では、個人事業主やフリーランスに特化したファクタリング会社が増えてきており、1万円から利用可能なファクタリングサービスが増えてきています。

特に『ペイトナーファクタリング』や『ラボル』は、1万円から利用可能で個人事業主やフリーランスとの取引実績が豊富です。

土日に振込対応しているファクタリング会社はある?

土日でも申込みや審査に対応しているファクタリング会社は多いですが、土日に振込対応しているファクタリング会社は数少ないです。

『ラボル』であれば、土日でも振込対応しており、請求書のアップロードから最短30分で口座に入金されるというスピード感で対応してもらえます。

審査が甘いと評判のファクタリング会社は?

ファクタリング審査が甘い業者は、売掛債権が少額で信用力が低いフリーランスや個人事業主でも利用できるケースが多く、審査に用いる提出書類が少ないのが特徴です。

特に『QuQuMo』はフリーランスとの取引実績が豊富で、審査通過率は90%を超えています。

請求書のみで利用できるファクタリングは存在する?

結論、請求書のみで利用できるまともなファクタリング会社は存在しません。「必要書類は請求書のみ」と謳っているファクタリング会社は、違法に金銭を貸し付ける悪徳業者の可能性が高いのでおすすめしません。

一方で、請求書と通帳のコピーのみなど、必要書類が少ない大手ファクタリング会社も存在します。

『QuQuMo』であれば、請求書と通帳のコピーをWeb上でアップロードするだけで審査が完了します。